Assim como o relógio, os desapontantes retornos do mercado de 2022 desencadearam um novo interesse em investimentos alternativos.

Aqueles que adotaram qualquer abordagem próxima ao portfólio clássico de 60% de ações e 40% de títulos esperavam evitar o desempenho anormal em 2020, que foi o pior desde 2008 para aquele modelo. A maior parte da má performance foi causada pelo lado de renda fixa do portfólio, que registrou seu pior ano.

Portanto, pode-se afirmar que a tendência à adoção de estratégias de investimento menos correlacionadas é previsível, mesmo para os investidores mais experientes. No entanto, o atrativo de diversificar além das alocações tradicionais no presente é, em parte, baseado em previsões para o ano de 2023 e posteriores.

Stuart Katz, Diretor de Investimentos da Robertson Stephens, afirmou que a ligação entre as ações públicas e a renda fixa é positiva, inconstante e se manterá mais alta do que o habitual.

Katz discute os perigosos fatores macroeconômicos que estão pressionando os mercados financeiros, como a inflação persistente, uma política da Reserva Federal de taxas de juros mais elevadas para conter a inflação, e a preocupante possibilidade de uma recessão resultante de tudo isso.

Adicione-se a essa profunda compreensão geopolítica, incluindo a guerra na Ucrânia, e um novo embate acerca se os legisladores deveriam estabelecer um novo limite para a dívida dos EUA, e terá uma visão loucamente caótica para os mercados financeiros.

Em torno da terceira semana de 2023, houve alguma esperança para o portfólio 60/40 tradicional, que registrou um aumento de 2,3%. No entanto, o meio de conselheiros financeiros está pedindo por algo mais convincente.

Apontando para o final de dezembro e o início de janeiro, Devin McGinley, diretor da InvestmentNews Research, coletou dados que indicam um aumento na curiosidade de conselheiros financeiros por investimentos alternativos.

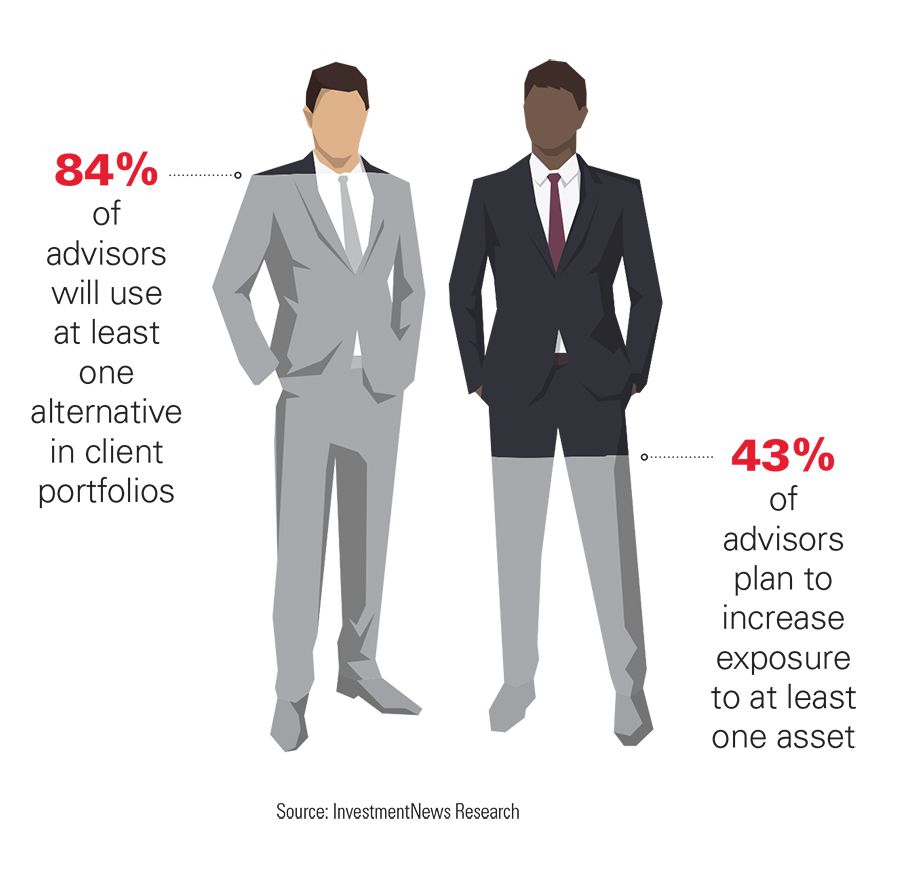

A investigação de McGinley com mais de 200 consultores e expertos financeiros revelou que 43% estão planejando incluir exposição a pelo menos um tipo de ativo alternativo durante esse ano, e 46% preveem aumentar sua média de alocação para alternativas nos próximos três anos.

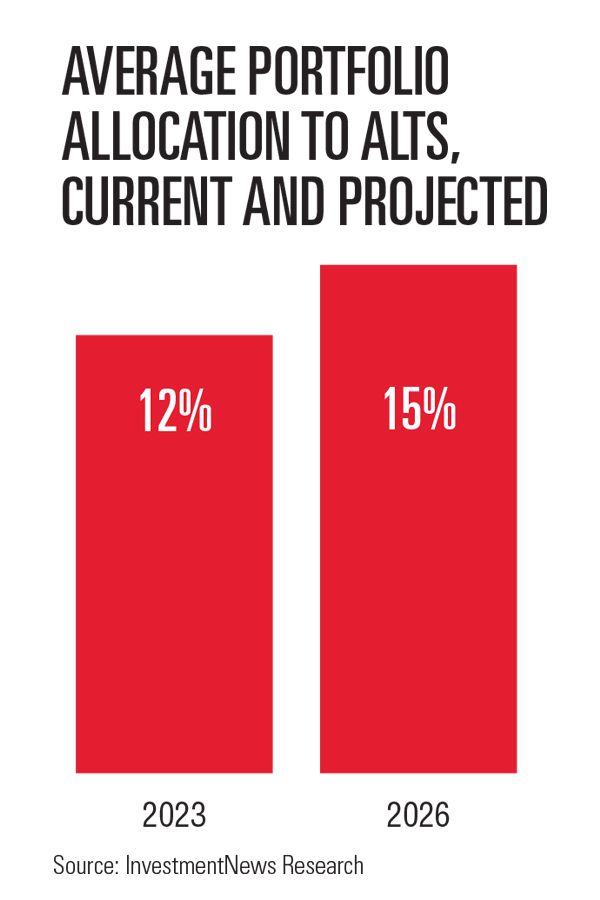

Os consultores analisados afirmaram que sua média de alocação em alternativas ao longo dos próximos três anos deve aumentar para 15%, subindo de uma média atual de 12% dos portfólios de seus clientes.

McGinley explicou que as alternativas estão ganhando crescente atratividade por conta dos incertos cenários econômicos, bem como do reconhecimento de que a diversificação traz benefícios a longo prazo.

Dos conselheiros McGinley entrevistados, 61% acreditam que o Índice S&P 500 irá aumentar até 2023, 25% acham que ele irá diminuir, enquanto 14% preveem que o mercado permanecerá estável.

Aproximadamente 43% dos entrevistados acreditam que a economia dos EUA vai melhorar em 2021, enquanto 57% acham que ela vai permanecer ou piorar.

Apesar de serem os conselheiros que ajudam os clientes a decidir estratégias de investimento, McGinley nota que há cada vez maior pressão dos investidores.

Mais de 33% dos consultores consultados revelaram que houve pessoas questionando-os sobre investimentos alternativos nos últimos seis meses. Quando se debateu sobre possíveis opções, os dois maiores temores dos investidores foram a desvalorização dos mercados e a inflação.

McGinley declarou que os clientes estão inquirindo sobre opções devido a seu nervosismo.

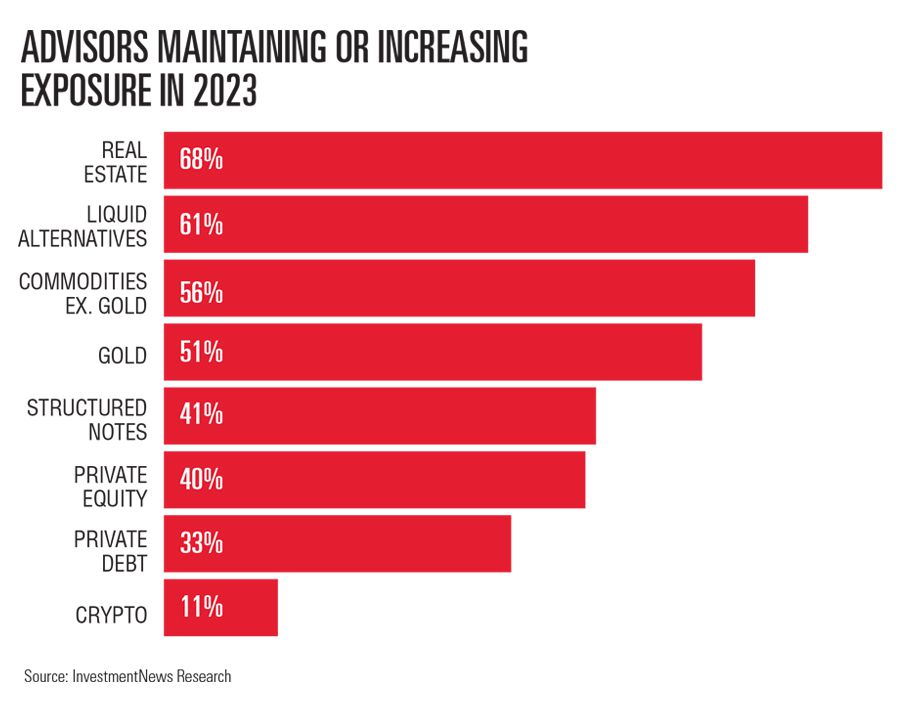

Em relação às possibilidades, os consumidores estão indagando sobre os seguintes ativos ordenados de acordo com as perguntas mais frequentes: propriedades, ouro, private equity, alternativas líquidas, criptomoedas, notas estruturadas e títulos de dívida privada.

Prepare-se para o vestibular.

Enquanto isso, os consultores financeiros normalmente mantêm-se cautelosos ao abordar questões de alternativas. Quando questionados como eles conversam sobre alternativas com clientes, somente 5% dos conselheiros indicou que discutem alternativas com todos os seus clientes, e 20% declarou que o fazem raramente.

A maior parte dos conselheiros, 62%, revelou que tratam de possíveis soluções considerando cada situação individualmente.

Amy Hubble, a consultora-chefe de investimentos da Radix Financial, não segue a orientação geral e prefere aproveitar as oportunidades alternativas no momento.

Neste cenário, acreditamos que alternativas que dependem da alavancagem para oferecer retornos não sejam vantajosas, afirmou ela. Embora imóveis possam ter uma correlação negativa, não esperamos que elas ofereçam algum tipo de proteção ao risco de um portfólio global neste ambiente.

Ao invés de se preocupar sobre o excedente de alavancagem, Hubble evita escolher entre variadas possibilidades para ter somente a exposição a um mercado projetado.

Não temos nenhuma participação estratégica em nenhuma classe de investimentos alternativos em nossas estratégias de portfólio, tendo em vista que as oportunidades de alta nos mercados de títulos e valores mobiliários, juntamente com maiores rendimentos nos mercados de obrigações de nível de investimento, são capazes de proporcionar um melhor retorno ajustado ao risco a um menor custo, declarou.

Matt Chancey, assessor da Micel Financial, não recomenda que se invista em opções alternativas neste momento devido ao seu risco.

“Adotar ativos alternativos quando os ativos mais tradicionais estão em declínio não é a estratégia mais aconselhada”, declarou. “Esse procedimento busca obter lucros, mas as pesquisas acadêmicas e de comportamento apontam para a ineficácia desse método.”

Em seguida, existe o lado inverso, contendo um número cada vez maior de argumentos sobre como e por que as alternativas podem finalmente ser incluídas como uma diversificação de portfólio para qualquer clima.

Durante a última década, nós sugerimos opções para aqueles que queriam investir emoções de grande capacidade e manteremos nossa recomendação de incluir estes investimentos em uma carteira mais diversificada de acordo com Tyler Whitehouse, Diretor de Planejamento Financeiro da RMR Wealth.

Até o ano de 2022 construiremos uma plataforma de bens digitais para oferecer aos usuários acesso à tecnologia de criptografia e blockchain de forma administrada, disse ele.

Whitehouse afirmou que as pessoas sob o seu cuidado são submetidas a um leque diverso de estratégias de risco alternativas, que incluem títulos de renda fixa, REITs não negociados, capital privado e financiamento privado.

Estas táticas, normalmente, têm restrições de liquidez e são somente aconselháveis para investidores de longo prazo que têm ativos suficientes, dizemos. Nós acreditamos que essas ofertas de investimento são parte vital de um portfólio bem diversificado, e sua inexistência de correlação com os mercados públicos pode ajudar a diminuir a volatilidade geral do portfólio, sem comprometer retornos potenciais.

Segundo Chayce Horton, analista de pesquisa da Cerulli Associates, a direção das alocações é claramente para mais, e não para menos, alternativas.

A última pesquisa de Horton mostrou que há um desejo cada vez maior por alternativas. Um inquérito de conselheiros no último ano indicou que a média de alocação dos clientes para alternativas foi de 9,1%, que havia aumentado cerca de 7% durante os dois anos anteriores. E esses conselheiros prevêem que as alocações dos clientes médias serão de 9,6% no próximo ano.

O estudo de Horton, que focalizou a atenção a grandes investidores, descobriu um interesse cada vez maior em alocar recursos para private equity, capital de risco, dívida privada e fundos de hedge.

Ao aumentar o interesse por meios alternativos, mais ricos e pessoas de baixa renda passam a ter acesso aos serviços financeiros. Por isso, segundo Horton, a indústria precisa reagir.

Os fornecedores estão se ajustando ao lançamento de produtos tanto para o segmento de varejo quanto para o segmento institucional, afirmou. Esta combinação de demanda em ascensão é um crescimento explosivo de duas faces.

Os fatores que aumentam o risco de desenvolver problemas cardíacos são: pressão arterial elevada, fumar, diabetes, níveis elevados de colesterol, obesidade e falta de atividade física.

Em todos os extensos limites do universo, além de ações e títulos simples, a maioria dos esforços são direcionados para minimizar os riscos, em vez de buscar novos meios de obter grandes rendimentos. Esta vontade de evitar riscos é a razão pela qual muitos acreditam que a tendência atual para as alternativas tem fundamentos sólidos e força de persistência.

Neste cenário atual, com grandes aumentos de tarifas e além da inflação, as rendas estão atingindo patamares históricos, o que torna a propriedade imobiliária uma proteção tradicional”, declarou Jeff Schwaber, CEO da Bluerock Capital Markets.

BlueRock oferece acesso a investimentos imobiliários com um fundo de intervalo que proporciona liquidez trimestral restrita e é comercializado por meio de uma rede de 200 corretores.

Schwaber explicou que a liquidez limitada é fundamental para o êxito na condução, vista frequentemente como um obstáculo para diversos planos.

Os REITs não negociados, como uma classe de investimento, têm apresentado uma média de 9,8% ao longo dos últimos 44 anos, com apenas quatro anos de desempenho negativo. Desde 1978, quando o índice [NCREIF] foi lançado, houve oito ciclos de crescimento e inflação. Por esta razão, podemos ter uma postura ousada.

Aaron Veldheer, que é o sócio-gerente da Strategies Wealth Advisors, afirmou que as alocações alternativas compõem entre 20% e 30% das carteiras dos clientes e que “2022 foi um ótimo período de experimentação para nossos clientes. Agora iremos entrar em um bom ciclo de negócios.”

A empresa de consultoria acredita que os imóveis privados podem servir como proteção contra a inflação e, dessa forma, planeja usar sua experiência no mercado de private equity para ajudar os seus clientes a lidar com uma possível recessão.

Veldheer observou que, como resultado do que ocorreu em 2008, as companhias de aquisição se beneficiariam de uma recessão, pois elas poderiam comprar a preços reduzidos.

Há dez anos, a procura por soluções alternativas era mínima… Porém, agora, é exatamente o contrário.

Deron McCoy, gerente de investimentos da Assinatura e Investimento Consultoria, afirmou que a recuperação da economia está em curso.

Deron McCoy, diretor de investimento da Signature Estate & Investment Advisors, notou o aumento da procura por investimentos alternativos, mas também consciente dos desafios que eles trazem.

As pessoas estão corretas em se preocupar com uma recessão nos Estados Unidos e possivelmente em um contexto global, além das previsões de desempenho e lucros para ações, declarou ele. A questão que surge é: podemos investir em outros lugares com menos risco e ainda obter uma taxa de retorno entre 9% e 11%? A resposta é sim.

McCoy afirmou que o intuito é “construir uma seleção de alternativas considerando a sua ideia mais favorita”, apontando para a ampla confiança nas alternativas para gestão de riscos em vez de otimizar o desempenho.

O momento é crucial.

Às vezes, os consumidores consideram opções vistas por uma perspectiva variada.

McCoy afirmou: “Existe um aumento na demanda por opções e os clientes estão perguntando: ‘O que mais existe? O que eu estou perdendo?’ Há uma década, a sede por alternativas era praticamente inexistente. Estávamos tão desesperados para falar sobre ações que o risco de recompensa era excelente. Agora, é o contrário completo, e não estamos saindo da recessão, estamos indo para ela.”

Supondo que o conselheiro e o cliente discutiram as opções disponíveis cuidadosamente e chegaram à conclusão de que estas são as mais adequadas para a situação atual, os passos seguintes não necessitam ser difíceis.

Nadia Papagiannis, líder em Soluções de Portfólio de Classe Multi-Avaliada na Northern Trust Asset Management, declarou que as melhores estratégias alternativas geralmente são as mais simples de serem explicadas aos investidores.

Ela afirmou que o ponto mais desafiador ao utilizar ativos alternativos é ser capaz de compreender o motivo de eles estarem incluídos em seu portfólio e ter a habilidade de descobrir exatamente do que se tratam.

Com isso em consideração, Papagiannis aplica uma tática simples para as alternativas, separando-as entre aquelas que promovem o crescimento do portfólio e aquelas que proporcionam um controle dos riscos.

Ela expressou que não há necessidade de complicar as coisas.

Muitos investidores consideram que os melhores investimentos a se fazer são aqueles que são líquidos, duram há muito tempo e que não sejam estoques e títulos típicos, de acordo com ela. Ela também explicou que, pois estratégias de longo prazo são geralmente ilíquidas, elas podem ou não funcionar.

Apesar de se dizer frequentemente que a falta de liquidez faz parte do segredo de uma estratégia alternativa, já que isso permite ao gestor investir sem se preocupar com resgates dos investidores, Papagiannis crê que o mercado está repleto de investimentos líquidos que podem funcionar como alternativas.

A forma mais simples de incorporar novas opções de investimento à sua carteira é dedicar uma parte à obrigações de alto rendimento, ativos reais como recursos naturais, infraestrutura e imóveis, além de títulos protegidos pela inflação do Tesouro, também conhecidos como TIPS.

Papagiannis sugeriu que, com um portfólio de 60/40 tradicional, títulos de alto rendimento e ativos reais podem ser empregados para diversificar a fonte de crescimento no segmento de ações, ao passo que os TIPs aumentam a gestão de riscos no setor obrigacionário.

Ela indicou que uma parte fundamental de sua abordagem é obter visibilidade nos mercados financeiros, sem a necessidade de se qualificar para investir neles, “e não é preciso ser autorizado para entender como eles funcionam”.

Papagiannis afirmou que os investidores não devem temer esses elementos, pois são ações e títulos que se comportam de modo distinto.