A avidez é de fato a causa última para o que motiva o comportamento errado por parte dos conselheiros de finanças e corretores de ações?

Quando se discute a questão dos conselheiros financeiros agindo de maneira incorreta e prejudicando os seus clientes através de má conduta, como roubo ou falta de ética, todos na indústria, que conta com cerca de 320.000 conselheiros e corretores, respiram fundo e, tipicamente, descartam a explicação de que se trata de algumas “maçãs podres”.

Texto: É como isso: Eles culpam o chamado corretor desonesto que apropriou-se indevidamente do dinheiro de uma senhorinha idosa em Topeka, Kansas, que voluntaria em uma igreja todas as semanas. O profissional de investimentos ou vendedor de corretores agiu sozinho; era sua avareza que deveria ser condenada.

O profissional de investimentos registrado para o qual o conselheiro financeiro trabalhou – sendo que a maior parte dos maus profissionais desta área são homens, já que a grande maioria dos conselheiros são do sexo masculino – não tem ligação com os erros cometidos por este.

Esta é a conclusão da narração.

Tirando a maçã podre do cacho, os conselheiros e clientes desta empresa permanecerão fortes, principalmente se eles acreditarem que a bolsa de valores pode atingir novamente altas, como aconteceu no ano passado. A área de consultoria financeira, sem as maçãs más, conforme muitos executivos sêniores e consultores gostam de descrever, é tão inocente e puro quanto o Jardim do Éden antes de um determinado fruto ter sido devorado.

Esta percepção da indústria de serviços financeiros, na qual os consultores registrados obtêm maiores lucros à medida que atraem mais ativos e os corretores ganham comissões mais elevadas ao vender mais produtos, não leva em conta os muitos fatores incentivadores que podem levar a ganância de um conselheiro financeiro ou a necessidade de gerar mais receita ou elevar os níveis de ativos.

Durante a pandemia, as empresas de corretagem buscavam alguém que pudesse trazer negócios, afirmou Joseph Rotunda, diretor de aplicação do Texas State Securities Board. Ele apontou o número recorde de rejeições de candidatos de licença de títulos por estados — 232 no ano passado — como uma prova de que a indústria de conselhos financeiros estava disposta a aceitar aqueles que não possuíam as habilidades necessárias para o cargo.

Rotunda observou que havia um novo grupo de investidores de varejo movimentando dinheiro no mercado. Ele descreveu esses tempos como um período de crescimento até quase um ano antes, quando as corretoras-distribuidoras precisavam contratar pessoas.

A taxa de recusas de licenças de títulos por estados cresceu 76% em 2021, informou, frisando que os indivíduos reabilitados não eram apenas aqueles que foram anteriormente proibidos ou suspensos do setor de valores mobiliários por delitos de colarinho branco.

Ele disse que pode ter sido alguém com um histórico financeiro que não conseguiu atender às exigências do exame, mas, mesmo assim, começou a vender títulos privados de qualquer forma.

Não se pode afirmar que a indústria de conselhos financeiros está abarrotada de pessoas sem escrúpulos. Muito pelo contrário. Contudo, é importante observar o que motiva os indivíduos a adotarem práticas duvidosas.

Segundo os dados fornecidos à InvestmentNews em 2015 pela Financial Industry Regulatory Authority Inc., aproximadamente um doze avos dos agentes de investimentos registrados possuem alguma ocorrência de divulgação em seus registos do BrokerCheck.

Eventos variados desde queixas de consumidores e medidas de fiscalização a problemas financeiros de corretores, como insolvência e o órgão da Receita Federal. Entretanto, anúncios divulgados podem ser considerados bandeiras vermelhas tanto por investidores quanto por empresas da indústria.

Uma desordem.

Dois acontecimentos distintos, mas de repercussão duradoura, o interesse de investidores privados em adquirir consultores de investimento autorizados e a demanda por investidores individuais para comprar títulos e ações on-line durante a pandemia Covid-19, nos oferecem uma oportunidade de compreender o que motiva os conselheiros financeiros e as instituições que podem colaborar para causar prejuízos aos clientes.

Um grupo de educadores da Universidade de Oregon, cujos resultados foram anunciados no final de 2019, alertou para os perigos de os fundos de private equity adquirirem RIAs a um ritmo desenfreado e destrutivo.

O estudo “Equidade Privada e Conduta de Conselheiro Financeiro” questionou se a propriedade de empresas por private equity estimula ou inibe a má conduta financeira. Para examinar esta questão, nós analisamos as atividades de conselheiros financeiros individuais relacionados aos compradores de empresas de consultoria de investimento por private equity. Os dados coletados sugeriram que a propriedade privada resulta em um aumento de 147% na proporção de conselheiros financeiros da empresa adquirida que cometem irregularidades.

Uma “pressão não visível, mas evidente para a venda de produtos” poderia ser uma explicação plausível para o crescimento de comportamentos desonestos dos conselheiros depois de tais aquisições de private equity, conforme indicado no relatório.

O estudo afirmou que, embora o aconselhamento financeiro seja um produto obscuro e complexo para muitos, ele é frequentemente comprado, tornando-se assim possível para alguns profissionais abusar dos clientes para obter lucros. Essas pessoas podem cobrar taxas extras ou colocar os clientes em produtos financeiros inadequados, o que poderia compensar a violação de regras e as penalidades associadas. O estudo também sugeriu que os funcionários do setor poderiam sentir aumento da pressão para executar sob a propriedade privada.

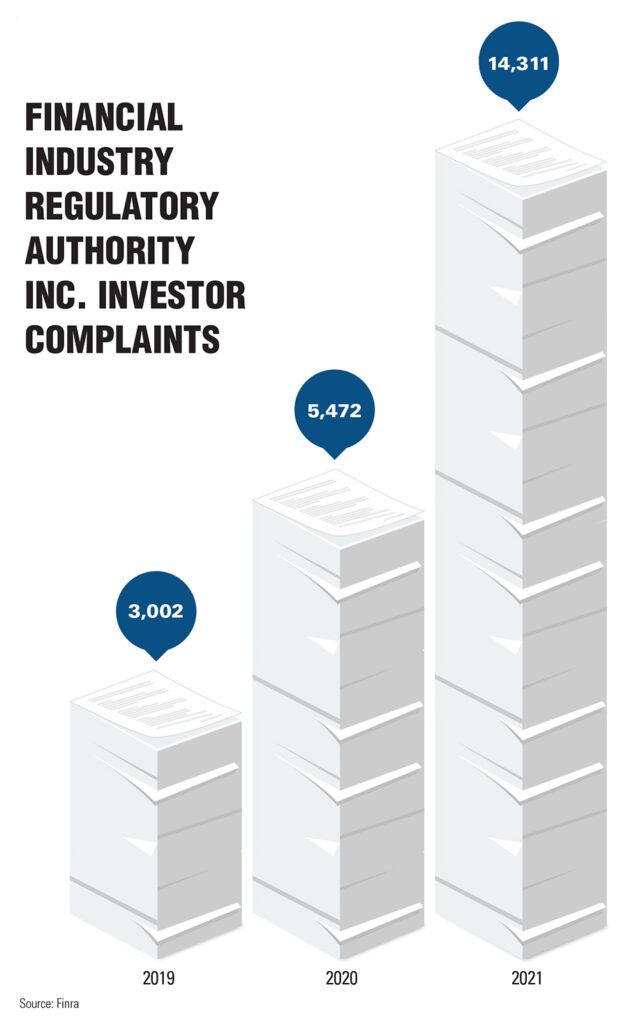

Conforme com números divulgados pelo Financial Industry Regulatory Authority Inc, houve um salto no número de queixas de investidores acerca de corretoras e corretores nos últimos anos, o que se deve ao aumento da pandemia. As reclamações passaram de 3.002 em 2019 para 5.472 no ano seguinte e alcançaram 14.311 em 2021, resultado surpreendente.

Um representante da FINRA declarou que o crescente número de reclamações era primordialmente devido ao acontecimento de ações de meme em janeiro de 2021; quando a Robinhood, uma plataforma de negociação de comissões gratuitas, impôs restrições em algumas ações de meme, que se tornaram populares com os pequenos investidores durante a pandemia.

Saia da negociação, os investidores ficaram apavorados e parece que registraram suas queixas nos órgãos reguladores.

O representante da FINRA se negou a especificar quais fatores contribuíram para o aumento recente de queixas de investidores contra corretores e empresas de corretagem.

Fontes na indústria alegaram que as solicitações de investimentos digitais e criptográficos, feitas especialmente por investidores mais velhos em plataformas de mídia social, foram responsáveis pelo acréscimo no número de reclamações de investidores desde o início da pandemia e seus efeitos.

Não se deve esquecer queixas de investidores relacionadas à venda de colocações privadas de altíssimo risco, tais como GPB Capital Holdings, que resultaram na falência recente de um corretor-intermediário, Kalos Capital Inc. A companhia enfrenta as consequências de taxas legais e liquidações devido à venda de títulos GPB.

Subsecuente aumento da pressão atmosférica

No meio do agitado mercado RIA e da intensa negociação on-line, alguns executivos da indústria, advogados e espectadores discordam que a ganância seja a única razão para o mau procedimento dos corretores.

Terry Lister, um consultor da THF Consulting, bem como um advogado experiente em conformidade e regulador de longa data na indústria de valores mobiliários, afirmou que a pressão sobre os conselheiros pode ter contribuído para isso.

“Uma vez que o dinheiro de private equity entra em jogo, é o retorno financeiro que importa”, disse ele. “Eles não se preocupam com a fama ou o nome de um conselheiro, eles estão apenas buscando gerar ganhos no investimento de RIA ao longo do tempo. Se eles acreditam que um conselheiro pode ajudá-los a atingir esse objetivo, eles não hesitarão em aproveitar a oportunidade.”

Lister afirmou que, como os conselheiros têm que seguir os alvos definidos pelas empresas, eles são pressionados a oferecer produtos com comissões e tarifas mais altas. Isso, segundo ele, pode levar alguns deles a problemas.

Enquanto os Instrumentos de Recebíveis de Ações têm obtido sustentação financeira no âmbito do investimento de capital, as administradoras de private equity têm investido na sua corporação, o que, sem dúvida, cria uma maior pressão sobre algumas organizações, disse um alto executivo da corretora, que pediu para permanecer anônimo.

O investimento de capital privado traz consigo uma mudança total na vida dos conselheiros: de ter sua própria empresa e trabalhar por conta própria para ter agora que alcançar metas preestabelecidas. O executivo comentou que talvez essas mudanças expliquem o aumento de incidentes, pois a pressão para obter lucro é algo antigo.

O desejo de riqueza não pode ser ignorado como um motivador para profissionais de finanças, às vezes influenciando atitudes arriscadas em relação aos clientes. Esta é claramente uma explicação comum para a quebra da ética, mas há outras causas. Situações financeiras difíceis, talvez devido a um hábito de apostar, pode levar os conselheiros a prejudicar seus clientes para obter dinheiro rapidamente.

O aconselhado pode querer experimentar a vida luxuosa, desfrutando de um iate ou um Ferrari, gastando dinheiro em clubes de striptease, ou investindo em arte para exibir algum bom gosto e estilo. Alguns conselheiros se aproveitam dos seus clientes apenas para satisfazer seus próprios desejos.

Existe um lamentável episódio em que consultores se vêem obrigados a prejudicar os seus clientes em razão de problemas financeiros. Pode ser que o filho ou a companheira do consultor estejam hospitalizados e ele não consiga bancar os custos. Por outro lado, os consultores financeiros mais experientes têm recursos insuficientes para se aposentar.

Eu observei, do outro lado da via, um indivíduo muito peculiar.

Enquanto isso, os corretores e supervisores financeiros podem ser questionados, principalmente se o conselheiro for um criador de oportunidades, o que significa que ele gera uma grande quantidade de renda.

Tudo gira em torno da avidez, porém, você precisa analisar as etapas para chegar a isso. De acordo com Susan Antilla, uma jornalista experiente na área e ‘mosca da corte’, os corretores de varejo frequentemente prejudicam seus clientes por preguiça. As companhias muitas vezes vendem produtos que não compreendem. Em alguns casos, eles simplesmente não têm inteligência para entender produtos complexos, como notas estruturadas ou REITs não negociados. Por outro lado, às vezes, eles não se preocupam em realizar algum tipo de pesquisa.

Há uma grande quantidade de empresas de valores mobiliários que têm um histórico de ignorar quando os fabricantes de chuvas fazem coisas inadequadas, como o assédio sexual das mulheres colegas, de acordo com Antilla. Além disso, o cumprimento de medidas de segurança inadequadas também pode afetar os clientes.